Цель проведения: Аналитический обзор Основных направлений налоговой политики РФ на 2016-2018 гг

План:

1. Направления совершенствования налоговой системы РФ на 2016-2018 гг.

2. Направления совершенствования налогового администрирования.

3. Совершенствование налогообложения косвенными налогами.

1

Основные направления налоговой политики Российской Федерации на 2016 год и на плановый период 2017 и 2018 годов (далее - Основные направления налоговой политики) подготовлены с целью составления проекта федерального бюджета на очередной финансовый год и двухлетний плановый период. Материалы Основных направлений налоговой политики необходимо учитывать как при планировании федерального бюджета, так и при подготовке проектов бюджетов субъектов Российской Федерации и бюджетов муниципальных образований. Основные направления налоговой политики не являются нормативным правовым актом, однако этот документ представляет собой основание для подготовки федеральными органами исполнительной власти проектов изменений в законодательство Российской Федерации о налогах и сборах и внесения их в Правительство Российской Федерации.

Помимо решения задач в области бюджетного планирования, Основные направления налоговой политики позволяют экономическим агентам определить свои бизнес-ориентиры с учетом предполагаемых изменений в налоговой сфере на трехлетний период. Это повышает определенность условий ведения экономической деятельности на территории Российской Федерации.

В течение очередного трехлетнего периода приоритетом Правительства Российской Федерации останется недопущение какого-либо увеличения налоговой нагрузки на экономику.

При этом налоговая политика Российской Федерации должна отвечать современным глобальным вызовам, среди которых, прежде всего, санкции, введенные против России, и низкие цены на нефть.

I. Налоговая нагрузка и налоговые условия ведения предпринимательской деятельности в российской экономике и зарубежных странах

1. Налоговая нагрузка

При анализе налоговой нагрузки в экономике необходимо учитывать, по меньшей мере, два обстоятельства, оказывающих влияние на характер и интерпретацию выводов из такого анализа.

Во-первых, для стран, налоговые доходы которых в большой степени зависят от внешнеторговой ценовой конъюнктуры, принято разделять налоговые доходы, обусловленные исключительно колебаниями такой конъюнктуры, и налоговые доходы, которые более устойчивы к ней. В этой связи принято разделять конъюнктурную и структурную составляющие налоговой нагрузки.

Конъюнктурная компонента налоговых доходов обусловлена лишь колебаниями конъюнктуры мировых рынков, на которых торгуются экспортируемые из страны товары. В свою очередь, структурная компонента налоговой нагрузки - это тот уровень нагрузки, который складывается при средней за несколько лет внешнеэкономической конъюнктуре и характеризует уровень нагрузки на реальный сектор экономики.

Во-вторых, сама по себе величина налоговых доходов бюджетной системы Российской Федерации и соотношение этой величины с иными показателями (величина выручки, добавленной стоимости, валового внутреннего продукта) не являются единственными характеристиками налоговой нагрузки, на основании сравнения которых с аналогичными показателями в других странах (в других отраслях) можно было бы делать выводы об уровне налоговых изъятий.

С учетом приведенных обстоятельств анализ уровня и динамики налоговых доходов бюджетной системы Российской Федерации является важным с точки зрения общей конструкции налоговой системы, поскольку позволяет показать, что с ее помощью следует сглаживать колебания доходов, обусловленные волатильностью внешнеторговой конъюнктуры, что, в свою очередь, требует настройки налоговой системы и различных подходов к налогообложению в различных секторах экономики.

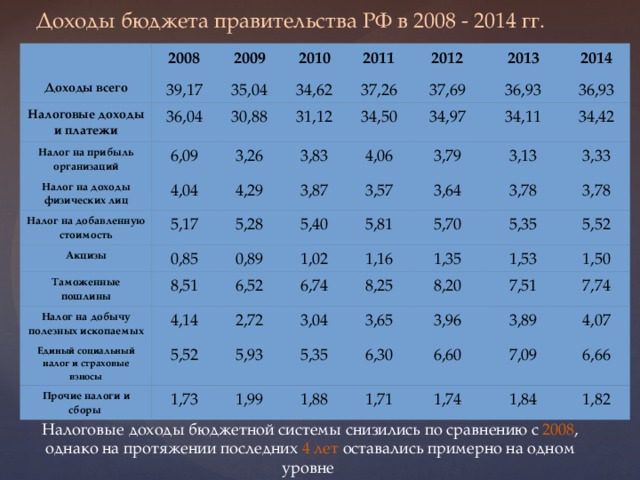

Доходы бюджета расширенного правительства Российской

Федерации в 2008 - 2014 гг. (% к ВВП)

2008

2009

2010

2011

2012

2013

2014

Доходы всего

39,17

35,04

34,62

37,26

37,69

36,93

36,93

Налоговые доходы и платежи

36,04

30,88

31,12

34,50

34,97

34,11

34,42

в том числе

Налог на прибыль организаций

6,09

3,26

3,83

4,06

3,79

3,13

3,33

Налог на доходы физических лиц

4,04

4,29

3,87

3,57

3,64

3,78

3,78

Налог на добавленную стоимость

5,17

5,28

5,40

5,81

5,70

5,35

5,52

Акцизы

0,85

0,89

1,02

1,16

1,35

1,53

1,50

Таможенные пошлины

8,51

6,52

6,74

8,25

8,20

7,51

7,74

Налог на добычу полезных ископаемых

4,14

2,72

3,04

3,65

3,96

3,89

4,07

Единый социальный налог и страховые взносы

5,52

5,93

5,35

6,30

6,60

7,09

6,66

Прочие налоги и сборы

1,73

1,99

1,88

1,71

1,74

1,84

1,82

Представленные в таблице 1 данные демонстрируют, что налоговые доходы бюджетной системы (рассчитываемые как сумма поступлений всех налогов и сборов, таможенных пошлин, страховых взносов на обязательное государственное социальное страхование и прочих налоговых платежей) в долях ВВП снизились по сравнению с 2008 годом, однако на протяжении последних 4 лет оставались примерно на одном уровне (изменяясь в диапазоне 34,4% - 35% ВВП).

При анализе уровня налоговой нагрузки по отдельным видам налогов в России традиционно выделяют нефтегазовые доходы - налог на добычу полезных ископаемых (далее - НДПИ) и вывозные таможенные пошлины (на нефть, газ и нефтепродукты), поскольку в Российской Федерации по-прежнему существенную долю доходов бюджета продолжают составлять доходы, получаемые из этих источников таблица 2. По мнению Правительства Российской Федерации, в состав таких доходов в аналитических целях следует также добавить доходы от акцизов на нефтепродукты.

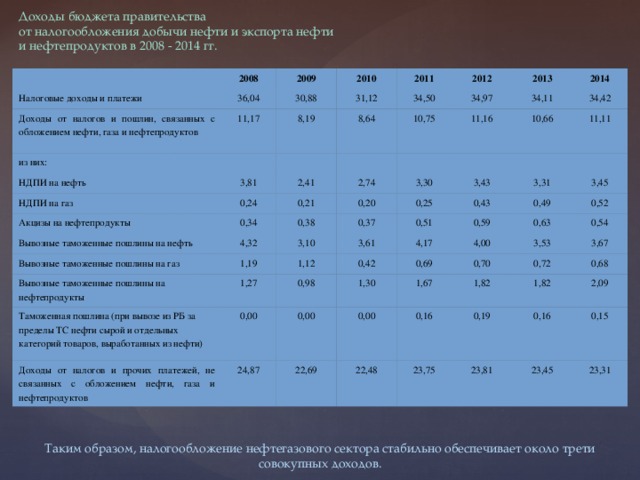

Доходы бюджета расширенного правительства

от налогообложения добычи нефти и экспорта нефти

и нефтепродуктов в 2008 - 2014 гг. (% к ВВП)

2008

2009

2010

2011

2012

2013

2014

Налоговые доходы и платежи

36,04

30,88

31,12

34,50

34,97

34,11

34,42

Доходы от налогов и пошлин, связанных с обложением нефти, газа и нефтепродуктов

11,17

8,19

8,64

10,75

11,16

10,66

11,11

из них:

НДПИ на нефть

3,81

2,41

2,74

3,30

3,43

3,31

3,45

НДПИ на газ

0,24

0,21

0,20

0,25

0,43

0,49

0,52

Акцизы на нефтепродукты

0,34

0,38

0,37

0,51

0,59

0,63

0,54

Вывозные таможенные пошлины на нефть

4,32

3,10

3,61

4,17

4,00

3,53

3,67

Вывозные таможенные пошлины на газ

1,19

1,12

0,42

0,69

0,70

0,72

0,68

Вывозные таможенные пошлины на нефтепродукты

1,27

0,98

1,30

1,67

1,82

1,82

2,09

Таможенная пошлина (при вывозе из РБ за пределы ТС нефти сырой и отдельных категорий товаров, выработанных из нефти)

0,00

0,00

0,00

0,16

0,19

0,16

0,15

Доходы от налогов и прочих платежей, не связанных с обложением нефти, газа и нефтепродуктов

24,87

22,69

22,48

23,75

23,81

23,45

23,31

Из представленной таблицы 2 видно, что доходы от налогов и пошлин, связанных с обложением нефти, газа и нефтепродуктов, составляют в среднем около трети от общей величины налоговых изъятий в ВВП.

Таким образом, налогообложение нефтегазового сектора стабильно обеспечивает около трети совокупных доходов. При этом в 2014 году налоговые доходы от нефтегазового сектора, определяемые указанным выше способом, составили 11,11% ВВП, от других видов деятельности - 23,31% ВВП.

Что касается уровня налоговой нагрузки по другим видам налогов, определяемый как доля соответствующих налоговых доходов в ВВП, то стабильный уровень налоговой нагрузки наблюдался применительно к налогу на доходы физических лиц: за последние 7 лет средний уровень доходов составил 3,85% ВВП, при этом по итогам 2014 года несколько снизился до 3,78% ВВП.

Также относительно стабильный уровень налоговой нагрузки наблюдался в отношении налога на добавленную стоимость: в 2008 году - 5,17% ВВП и в 2014 году - 5,52% ВВП.

Наиболее существенное снижение налоговой нагрузки (на 2,76 процентных пункта ВВП) за анализируемый период произошло по налогу на прибыль организаций с 6,09% ВВП до 3,33% ВВП. При этом снижение почти в два раза произошло на рубеже 2008 и 2009 годов, что обусловлено мировым финансовым кризисом 2008 года, а также принятыми в 2008 - 2009 годах антикризисными мерами налоговой политики.

Более чем в 1,8 раза увеличился размер доходов бюджетной системы от акцизного налогообложения (с 0,85% ВВП в 2008 году до 1,50% ВВП в 2014 году). Это связано, в первую очередь, с индексацией ставок акцизов темпами, опережающими темп роста инфляции.

В период 2012 - 2014 годов индексация ставок акцизов на алкогольную продукцию, производимую с добавлением этилового спирта, осуществлялась темпами, существенно превышающими индекс инфляции, а также темпы роста ставок акцизов на другие подакцизные товары (за исключением табачной продукции и нефтепродуктов).

На 2015 год было принято решение не повышать ставки акцизов на алкогольную продукцию; начиная с 2016 - 2017 гг. законодательством предусмотрено повышение ставок акцизов на отдельные товары алкогольной группы, однако не такими высокими темпами, как до 2015 года.

Что касается ставок акцизов на табачную продукцию, то здесь налоговая политика определялась планом мероприятий по реализации Концепции осуществления государственной политики противодействия потреблению табака в 2010 - 2015 годах, а также Федеральным законом "Об охране здоровья граждан от воздействия окружающего табачного дыма и последствий потребления табака".

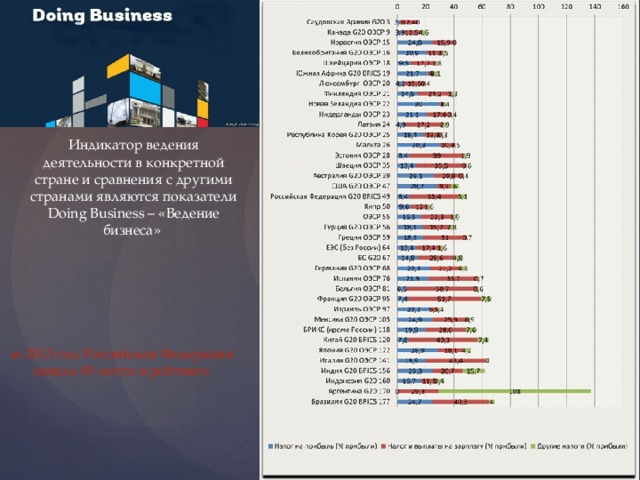

2. Налоговые условия ведения предпринимательской деятельности в России

Одним из наиболее часто используемых индикаторов ведения деятельности в конкретной стране и сравнения с другими странами являются показатели Doing Business - "Ведение бизнеса", рассчитываемые ежегодно Всемирным банком и Международной финансовой корпорацией. Результатом сравнительного анализа на основе типовой модели среднего предприятия является оценка различных условий его деятельности.

Российская Федерация в отчете DoingBusiness 2015, который оценивает условия ведения деятельности по итогам 2013 года, занимает 62-ю позицию.